自分でアセットアロケーションを組む際に調べたり、考えたりしたことをまとめます。参考になれば幸いです。

スポンサードリンク

目次

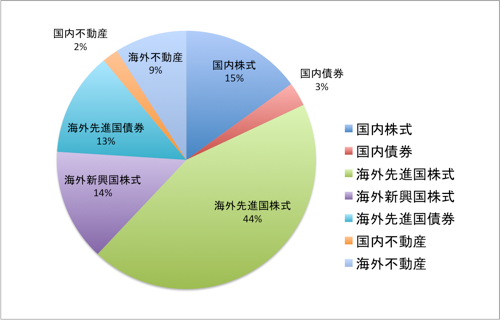

わたしのアセットアロケーション

まずは、現在の私のインデックス投資のアセットアロケーションを貼っておきます。

- 国内株式 : 15%

- 国内債券 : 3%

- 海外先進国株式 : 44%

- 海外新興国株式 : 14%

- 海外先進国債券 : 13%

- 国内不動産 : 2%

- 海外不動産 : 9%

あまり有効フロンティア(リスクとリターンの最適解)は追っていません。

リスク資産の比率高め、海外資産の比率が極端に高めなのが特徴です。

アセットアロケーションはかなり攻撃特化型です。

毎月積み立てしている投資信託以外に、リバランス用に流動性資産も少し積み立てています。

また、生活防衛資金として2年間は無収入で生活できるくらいの貯金を確保しています。

アセットアロケーションの高いリスクは運用面の工夫でカバーしてるつもりです。

アセットアロケーションを組むときに意識したこと

アセットアロケーションを組む際、リスクとリターンから検討する方法もありますが、私は世界の経済状況を重視してアセットアロケーションを組みました。

インデックス投資は経済の平均をとる投資だと考えています。

その結果、世界全体のGDPを中心に検討し、極端に海外重視なアセットアロケーションになっています。

スポンサードリンク

具体的に検討したときの手順

具体的に検討したときに、どういった考え方でこうなったかメモをまとめます。

検討時の株価データではなく、2017/01時点のデータを例に検討します。

アセットアロケーションを決める上での考え方についてはこちらにまとめました。

世界の株価の純資産総額を調べた

2017/01時点の世界全体での株価純資産総額は38.8兆ドル。

日本の株価純資産総額は3.3兆ドル。

3.3兆ドル/38.8兆ドルで8.5%が国内資産、91.5%が海外資産をベースにアセットアロケーションを検討します。

海外資産の内訳を検討した

海外資産について、先進国と発展途上国の割合を調べます。

全世界の38.8兆ドルから3.3兆ドルを引いた35.5兆ドルが海外資産になります。

発展途上国の割合は2017/01時点では3.5兆ドル。

3.5兆ドル/35.5兆ドルで9.9%が先進国の割合となります。

カントリーリスクを考慮した

日本から出て暮らす予定はなく、今後も日本で生活するつもりです。

なので「ドル換算したらお金持ちだけど日本円換算したら貧乏」といった事態を避けるため、国内資産の割合を高めます。

現時点で国内資産の割合が8.5%と極端に低いので、倍にします。

国内資産の割合を増やした分、海外資産の割合は減ります。

リスクとリターンを考慮した

国内資産、海外資産の比率は決まったので、今度は国内資産内での株式・債券の割合、海外資産内での株式・債券の割合を検討します。

自分の年齢を基準にして、100-年齢で株式の比率を決めます。

25歳なら100-25で75%が株式、25%が債券。40歳なら100-40で60%が株式、40%が債券といった具合です。

世界の純資産総額割合に、株式・債券の割合をかけたものがベースの値になります。

端数とか出るので、適当に丸めこみます。

債券の役割を考慮した

債券の役割は、全体リターンをそのままにリスクを抑え、資産運用の安定感を増すことだと考えています。

この理由から、債券を検討する上でリスクの大きい発展途上国の債券はカットしています。

債券は国内債券と海外先進国の債券のみを購入します。

ちょっと遊びをいれた

だいたいできたんですが、伝統的資産と呼ばれる「国内株式」「国内債券」「海外株式」「海外債券」のみの資産クラスとなってしまい、面白くありません。

全体の10%くらい遊びをいれます。

「俺、不動産投資してる」と言いたいがためにREIT(不動産投資信託)を購入しました。

財産三分法(財産は預貯金・株式・不動産の3つに分けなさいという考え)的にも不動産いれておくとソレっぽいですしね。

コモディティファンドも検討しましたが、手数料も高めだし、不動産よりうま味が少ないと感じてREITにしました。

おわりに

わたしがアセットアロケーションを組むときに検討したことをまとめてみましたが、いかがだったでしょうか。

大枠はシステマチックに決めて、詳細は感覚的にわりとテキトーに決めています。

素人が検討した結果ですし、プロの方は笑って暖かく見守ってもらえればと思います。

考え方やアセットアロケーションを参考にするのは問題ありませんが、あくまで最終的には自己責任でお願いします。

以上、【実践編】アセットアロケーションを考えたときの思考メモ でした!

証券会社はココを使っています!